지난해 글로벌 제약사 BMS의 아일랜드 생산시설을 인수했던 SK가 이번에는 미국 최대의 CDMO 업체 앰팩(AMPAC)을 100% 인수해 유럽과 미국 양대 시장에 생산기지를 갖추게 됐다. 글로벌 제약‧바이오 기업에 대한 과감한 인수‧합병 전략 추진은 과거 SK가 하이닉스를 비롯한 여러 반도체 기업들을 잇따라 인수해 마침내 큰 성공을 거뒀던 사례를 떠올리게 한다. 과연 SK는 제약‧바이오 산업을 반도체에 버금가는 신성장동력으로 키워낼 수 있을까?

인수가 8000억 원… 앰팩은 어떤 회사?

지난 7월 12일 SK그룹의 투자 전문 지주회사 SK㈜는 이사회를 열고 미국의 바이오·제약 위탁개발·생산업체(CDMO) ‘앰팩 파인 케미컬즈’(AMPAC, 이하 앰팩) 지분 100%를 인수하기로 했다고 밝혔다.

전일 SK㈜가 유상증자 5000억 원과 인수금융 3000억 원을 공시한 것을 감안하면 앰팩의 최종 인수가는 약 8000억 원대로 추정된다. SK㈜는 다음달 현지 기업결합심사 등을 마치고 인수 작업을 완료한다는 계획이다.

국내 바이오‧제약 업계에서 수천억 원 규모의 해외 업체 인수‧합병이 성사된 건 이번이 처음이어서 업계는 이번 M&A의 진행 상황을 주의깊게 지켜보는 분위기다. 과연 SK가 앰팩 인수를 통해 노리는 건 어떤 미래일까?

앰팩은 미국 10대 의약품 제조사 중 하나인 CDMO 기업이다. CDMO(Contract development and manufacturing organization)란 바이오‧의약품 생산설비를 갖추고 위탁을 받아 의약품을 개발‧생산하는 기업을 말한다.

그간 이 분야는 의약품 위탁생산(CMO, Contract Manufacturing Organization)과 위탁개발(CDO, Contract Development Organization)이 구분돼 있었는데, 최근 들어 CMO 기업들이 CDO 능력까지 갖추는 방향으로 진화하고 사례가 늘고 있다. 국내에서는 삼성바이오로직스, 대웅제약 등이 CDMO 기업을 표방하고 있다.

인구 고령화 추세에 따라 제약 시장이 연평균 4%의 성장을 기록하고 있는 가운데 선두 CDMO 기업들은 연평균 16%의 고속성장을 지속하고 있다. 대형 제약사들이 의약품 생산을 전문 CDMO에 맡기는 사례가 지속적으로 늘고, 대규모 생산시설을 보유하지 못한 신생 제약 업체들도 늘었기 때문이다.

앰팩은 연간 생산량 60만 리터 규모의 글로벌 CDMO로, 항암제와 중추신경계·심혈관 치료제 등에 쓰이는 원료 의약품을 생산한다. 1990년대 미국 캘리포니아에서 설립됐으며 비상장사이지만 매출이 연 15% 이상 성장 중이어서 관련 업계의 주목을 받아왔다. 지난해 매출액은 약 1.7억 달러 규모로 알려졌다. 미국 내에 3곳의 생산시설과 연구시설 1곳을 보유하고 있으며, 임직원 규모는 500명이 넘는다.

이번 인수에 대해 장동현 SK㈜ CEO는 “제약산업은 SK㈜의 핵심 성장동력 중 하나이며 앰팩 인수는 제약 시장에서 SK㈜가 글로벌 기업으로 발돋움하는 중요한 단계”라면서 “앰팩의 개발 및 제조력 그리고 우수한 규제 통과 실적이 SK㈜의 더욱 탄탄한 도약을 실현할 것”이라고 말했다.

아슬람 말릭 앰팩 CEO도 “SK㈜와 미래를 함께하게 되어 매우 기쁘고 많은 기대가 된다. SK의 유럽과 아시아 지역 내 확고한 입지를 활용하면 고객들에게 글로벌 공급망을 포함해 더욱 폭넓은 서비스 포트폴리오를 제공할 수 있게 된다. 앰팩과 협력함으로써 최고의 글로벌 CDMO로 거듭나려는 SK의 목표를 달성할 수 있을 것”이라고 전했다.

앰팩 인수의 3가지 강점

앰팩의 가장 큰 강점은 생산시설의 위치다. 미국 유수의 제약사들이 밀집한 서부 지역에 위치해 있어 이들과 계약을 맺고 다수의 유망 혁신 신약 제품의 임상‧상업 제품을 공급하고 있는 것. 또 글로벌 대형 제약사들과도 20년 이상의 장기 파트너십 계약을 맺고 고품질 의약품을 생산하고 있다.

특히 업계가 주목하는 건 글로벌 바이오‧제약 시장에서 미국의 중요성이 날로 커지고 있다는 점이다. 미국은 세계 의약품 시장의 40%를 차지하는 최대 시장인 데다 트럼프 행정부 출범 이후 의약품의 수출 장벽이 날로 높아지고 있어 미국 내에 의약품 생산기지를 확보했다는 건 SK㈜의 강력한 경쟁력이 될 것으로 기대된다.

두 번째 강점은 막강한 생산능력이다. 앰팩은 미국 캘리포니아, 텍사스, 버지니아 등 3개 공장에서 총 60만 리터의 생산능력을 보유하고 있다.

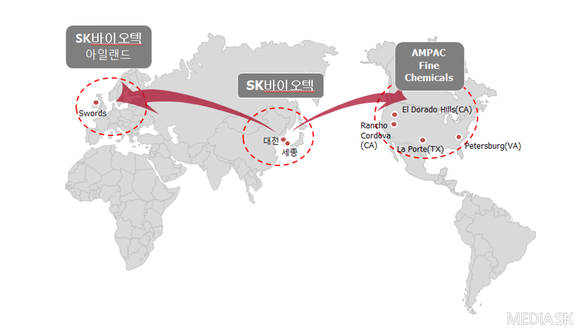

앞서 SK㈜는 지난해 100% 자회사인 SK바이오텍을 통해 BMS(브리스톨마이어스스큅)의 아일랜드 스워즈 원료의약품 생산시설을 약 1700억 원에 인수한 바 있다. SK㈜는 SK바이오텍이 운영하는 세종공장 16만 리터, 대전공장 16만 리터에 BMS 아일랜드 공장의 생산능력 8만 리터를 합해 총 40만 리터의 생산능력을 갖추고 있었다. 앰팩 인수를 통해 SK㈜는 단번에 2배가 넘는 총 100만 리터의 생산능력을 확보하게 된 셈이다.

현재 생산용량 기준 업계 1위는 스위스의 지크프리드로 연간 155만 리터의 생산능력을 보유하고 있다. SK㈜는 2020년까지 100만 리터의 생산능력을 160만 리터로 늘릴 계획이다. 계획이 성공할 경우 SK㈜는 ‘글로벌 1위 CDMO’가 될 것으로 기대된다.

세 번째 강점은 SK㈜가 보유한 기존 의약품 제조사업과의 시너지다.

SK㈜는 신약 및 의약 중간체를 연구개발하고 판매하는 SK바이오팜, 국내와 유럽 생산을 맡는 SK바이오텍, 미국 생산을 맡는 앰팩을 100% 자회사 3각 편대로 거느린 사업구조를 갖추고 2020년까지 기업가치 10조 원 규모의 글로벌 탑티어 바이오‧제약 기업으로 부상한다는 목표를 내세우고 있다.

현재 SK바이오팜이 개발한 뇌전증 치료제 세노바메이트는 3상 마지막 단계로 연내 FDA 신약승인신청(NDA)을 할 계획이다. 뇌전증 치료제 시장 1위인 빔팻(Vimpat)의 실적을 감안하면 세노바메이트의 연간 매출은 약 1조원 수준으로 기대된다. 신약 승인이 마무리되면 앰팩의 미국 생산시설을 통해 현지 생산‧판매가 가능할 것으로 예상된다. 이렇듯 SK㈜의 구상에서 앰팩은 빼놓을 수 없는 중요한 위상을 점하고 있다.

SK㈜ 관계자는 “앰팩의 생산시설은 미 식품의약국(FDA)이 검사관의 교육 장소로 활용할 정도로 최고 수준의 생산관리 역량을 보유하고 있다”며 “인수를 통해 향후 미국의 생산 규제에 대응하는 동시에 제품 안전성과 고객 신뢰도 강화하게 됐다”고 말했다.

‘승부사’ 최태원, 반도체 성공 재연할까?

업계에서는 이번 빅딜에 ‘인수합병 승부사’로 잘 알려진 최태원 SK그룹 회장의 강력한 의지가 반영됐을 것으로 예상한다. 그간 인수합병에 적극적이었던 최 회장의 경영스타일 때문이다.

앞서 최 회장은 지난 2011년 적자에 허덕이던 반도체 기업 하이닉스를 3조 4267억 원이라는 거액을 베팅해 인수했고, 7년이 지난 현재 SK하이닉스는 시가총액 약 65조 원의 초거대 기업으로 성장해 정유‧통신에 이은 SK그룹의 핵심 캐시카우가 됐다.

최 회장은 하이닉스 외에도 2016년 반도체 가스회사 SK머티리얼즈, 2017년 웨이퍼 전문기업 SK실트론 등을 차례로 인수하며 반도체 분야의 수직계열화를 완료했는데, 이는 M&A로 기업가치를 크게 늘린 대표적 사례로 거론된다. 이번 앰팩 인수를 두고 “바이오 분야에서도 반도체 신화를 재연하기 위한 것”이라는 분석이 나오는 이유다.

주요 증권 분석가들도 이번 앰팩 인수를 긍정적으로 바라보고 있다.

최남곤 유안타증권 연구원은 “SK가 기존 SK바이오텍에 출자한 금액은 3363억 원으로, 앰팩 인수 금액까지 합하면 CDMO 사업에 약 1조 원의 자금이 투입됐다. 회사의 계획대로 2020년까지 총 생산능력을 160만 리터를 확보하면 생산 능력 기준 글로벌 1위로 자리 매김하게 된다”며 “앰팩 인수를 통해 SK㈜ 글로벌 확장 전략의 적극성을 재확인했다. 바이오 사업 가치 평가 현실화 등의 모멘텀을 기대한다”고 밝혔다.

양지환 대신증권 연구원은 “앰팩 지분 인수는 고성장하고 있는 CDMO시장에서 SK㈜의 글로벌 경쟁력을 강화시켜줄 것으로 기대된다. 2017년에 인수한 아일랜드 BMS 생산시설(약 40만 리터)과 미국에 약 60만 리터 규모의 설비를 보유한 앰팩의 설비를 합할 경우 100만 리터의 CDMO업체로 단숨에 부상하는 것은 물론 SK바이오팜, SK바이오텍 등 바이오 계열사와 시너지 창출 효과를 기대할 수 있기 때문”이라고 분석했다.